แนะนำการโอนที่ดิน โอนที่ดิน มีค่าใช้จ่ายอะไรบ้าง

แนะนำการโอนที่ดิน ใครกันแน่กำลังจะโอนกรรมสิทธิ์ให้คนที่อาศัยอยู่ภายในครอบครัว หรือซื้อ-ขายบ้าน จำเป็นต้องทำความเข้าใจเรื่องค่าธรรมเนียมต่างๆให้ดี พระราชบัญญัติภาษีที่ดินแล้วก็สิ่งก่อสร้าง ฉบับใหม่ บ้าน ชี้แนะโฮมออฟฟิศ

มีผลบังคับใช้แล้วช่วงวันที่ 1 ม.ค. 2563 แทนการจัดเก็บภาษีบำรุงท้องที่ ภาษีโรงเรือน-ที่ดิน ที่ถูกยกเลิกไป นำมาซึ่งการทำให้ผู้ครอบครองที่ดินชนิดต่างๆ วิลล่าภูเก็ต

หรือเป็นเจ้าของสิ่งก่อสร้าง ไม่ว่าจะเป็นบ้าน คอนโด ตึกการซื้อขาย อื่นๆอีกมากมาย ที่มีมูลค่าเกินมาตรฐานละเว้นภาษี จำเป็นต้องเสียภาษีอากรตามค่าของที่ดินแล้วก็สิ่งก่อสร้างในอัตราที่ระบุ บ้านจัดสรร

ก็เลยทำให้ผู้ที่มีบ้านหลายข้างหลัง หรือที่ดินหลายที่ ใช้แนวทางโอนที่ดิน โอนบ้านให้กับคนสนิท เพื่อกระจัดกระจายการถือสิทธิ์ ให้เสียภาษีอากรลดลง Phuket Villa

อย่างไรก็แล้วแต่ ไม่ว่าจะเป็นการโอนให้กับญาติโกโหติกา คนที่อาศัยอยู่ภายในครอบครัว หรือซื้อ-ขายแบบโอนกรรมสิทธิ์ แต่ละกรณีต่างมีค่าจารีตและก็ค่าใช้สอยที่ต่างๆนาๆ พวกเราจะพามามองว่า แม้ปรารถนาโอนที่ดิน-โอนบ้านให้กับคนอื่นๆ มีค่าประเพณีเยอะแค่ไหนรวมทั้งมีค่าใช้จ่ายอะไรบ้าง วิลล่าในป่าตอง

กรณีโอนโดยชูให้ญาติโกโหติกา

แม้ปรารถนาโอนบ้านหรือที่ดินให้กับคนภายในครอบครัว จำต้องดูซิว่าคนนั้นมีความเกี่ยวข้องยังไงกับพวกเรา ซึ่งข้อบังคับได้ระบุค่าครองชีพสำหรับในการโอนให้แต่ละคนแตกต่างกัน พูดอีกนัยหนึ่ง บ้านสไตล์มินิมอล

1. กรณีโอนให้ลูกที่ชอบด้วยกฎหมาย

ลูกที่ชอบด้วยกฎหมายหมายถึงลูกที่เกิดระหว่างบิดามารดาจดทะเบียน เมื่อบิดามารดาอยากโอนบ้าน โอนที่ดินให้ จะมีค่าใช้จ่ายสำคัญๆอยู่ 2 ประการ เป็น วิลล่า ราคาถูกภูเก็ต

– ค่าธรรมเนียมการโอน 0.5% จากราคาประเมิน บ้านวิลล่าภูเก็ต

– ค่าอากรแสตมป์ 0.5% ของราคาประเมิน บ้านพูลวิลล่า ภูเก็ต

สำหรับภาษีรายได้บุคคลปกติจะได้รับการงดเว้น เมื่อบิดามารดาโอนบ้านหรือที่ดินให้ลูก ไม่ว่าจะผู้เดียวหรือคนไม่ใช่น้อย แต่ละคนควรจะมีค่าไม่เกิน 20 ล้านบาท ขายวิลล่าภูเก็ต

ถ้าหากเกินที่ระบุ ต้องเสียภาษีอากร 5% ของราคาอสังหาฯ เฉพาะส่วนที่เกินกว่า 20 ล้านบาทนั้น ดังเช่นว่า ถ้าหากบิดามารดาโอนบ้านหรือที่ดินราคา 25 ล้านบาท ให้ลูก

จะได้รับการละเว้นการคิดภาษีในส่วน 20 ล้านบาท แต่ว่าจะถูกคิดภาษี 5% ในส่วน 5 ล้านบาท ฯลฯ

2. กรณีโอนให้ลูกที่ไม่เป็นไปตามกฎหมาย

ถ้าหากลูกคนนั้นกำเนิดระหว่างที่บิดามารดามิได้จดทะเบียน หรือบิดามิได้ขึ้นทะเบียนรับประกันลูก เมื่อบิดามารดาปรารถนาโอนบ้าน โอนที่ดินให้ จะมีค่าใช้จ่ายสำคัญๆอยู่ 3 ประการ เป็น

– ค่าธรรมเนียมการโอน 0.5% จากราคาประเมิน

– ค่าอากรแสตมป์ 0.5% หรือภาษีธุรกิจเฉพาะ 3.3% จากราคาประเมิน

– ภาษีรายได้บุคคลปกติตามขั้นบันไดจากราคาประเมิน หักค่าใช้สอยได้ 50%

3. กรณีโอนให้แก่ผัว-เมีย

ถ้าเกิดผัว-เมีย จดทะเบียน รวมทั้งอยากโอนที่ดินให้แก่กัน โดยมิได้โอนในลักษณะของมรดก จะเสียค่าใช้จ่าย ดังต่อไปนี้

– ค่าธรรมเนียมการโอน 0.5% จากราคาประเมิน

– ค่าอากรแสตมป์ 0.5% หรือภาษีธุรกิจเฉพาะ 3.3% จากราคาประเมิน

– ภาษีรายได้บุคคลปกติตามขั้นบันไดจากราคาประเมิน หักค่าใช้สอยได้ 50%

4. กรณีโอนให้วงศ์ญาติ

วงศ์วาน ไม่ว่าจะพี่ ป้า น้า อา รวมทั้งบุตรบุญธรรม ลูกสะใภ้ ลูกเขย ถ้าเกิดมิได้รับการโอนในลักษณะของมรดก จะเสียค่าใช้จ่ายสำหรับการรับโอนที่ดิน-บ้าน เป็น

– ค่าธรรมเนียมการโอน 2% จากราคาประเมิน แต่ว่าถ้าปู่ คุณย่า ตา คุณยาย โอนที่ดินให้หลานผู้สืบสายโลหิตแท้ๆจะเสียค่าบริการการโอน 0.5% จากราคาประเมิน

– ค่าอากรแสตมป์ 0.5% หรือภาษีธุรกิจเฉพาะ 3.3% จากราคาประเมิน

– ภาษีรายได้บุคคลปกติตามขั้นบันไดจากราคาประเมิน หักค่าครองชีพได้ 50%

ยิ่งไปกว่านี้สำหรับในการโอนทุกกรณียังมีค่าจารีตอื่นๆอีก ตัวอย่างเช่น ค่าคำร้องขอ แปลงละ 5 บาท, ค่าผู้เห็นเหตุการณ์ 20 บาท, ค่าอากรคู่ฉบับ 5 บาท

กรณีโอนมรดก

ถ้าหากโอนบ้านหรือที่ดินในลักษณะของมรดก จะเสียเพียงแค่ค่าธรรมเนียมลงทะเบียนโอนมรดกเพียงแค่นั้น ซึ่งถ้าผู้ที่จะได้รับมรดกเป็นผู้สืบสายโลหิต (ลูก, หลาน, เหลน, ลื้อ) หรือระหว่างคู่บ่าวสาว จะเสีย 0.5% จากราคาประเมิน แต่ว่าแม้เป็นพี่น้อง ลูกเลี้ยง ควรต้องเสียค่าบริการ 2% จากราคาประเมิน

ในส่วนของค่าอากรแสตมป์ ค่าภาษีอากรธุรกิจเฉพาะ รวมทั้งภาษีรายได้ฯ ไม่ต้องเสีย แต่ว่าจะมีค่าขนบธรรมเนียมอื่นๆเพิ่มเติมนิดหน่อย ยกตัวอย่างเช่น กรณีโอนที่ดินมรดกจะมีค่าคำร้องขอ แปลงละ 5 บาท, ประกาศมรดก แปลงละ 10 บาท, ค่าลงบัญชีผู้จัดการมรดก แปลงละ 50 บาท

อย่างไรก็แล้วแต่ กรณีโอนมรดก ผู้ที่จะได้รับมรดกควรต้องเสียภาษีอากรมรดกด้วย ตามอัตรานี้

– ถ้ามีมูลค่าเกินกว่า 100 ล้านบาท จำเป็นต้องเสียภาษีอากรในอัตรา 10% เฉพาะส่วนที่เกินจากค่า 100 ล้านบาทนั้น ดังเช่น

หลาน ได้รับบ้านมรดกราคา 110 ล้านบาท จากป้าที่เสียชีวิตไปแล้ว ควรต้องเสียภาษีอากรมรดก ส่วนที่เกินจากราคา 100 ล้านบาท นั่นก็คือ 10 ล้านบาท x 10% = 1 ล้านบาท

– ถ้าหากผู้รับพินัยกรรมเป็นบิดามารดา บรรพบุรุษ ทวด หรือผู้สืบสายโลหิตเป็น ลูก หลาน เหลน โหลน ลื้อ อัตราภาษีจะลดน้อยลงมาเหลือ 5% ยกตัวอย่างเช่น

ลูก ได้รับมรดกที่ดินจากบิดา ค่า 105 ล้านบาท ควรต้องเสียภาษีอากรมรดก ส่วนที่เกินมา ค่า 5 ล้านบาท x 5% = 250,000 บาท

– ถ้าหากผัวหรือเมีย ผู้ใดผู้หนึ่งเสียชีวิต แล้วอีกข้างได้รับมรดกเป็นบ้านหรือที่ดิน ถ้าเกิดผัว-เมียลงทะเบียนไม่ผิดกฎหมาย ผู้ได้รับมรดกจะได้รับการงดเว้น ไม่ต้องเสียภาษีอากร

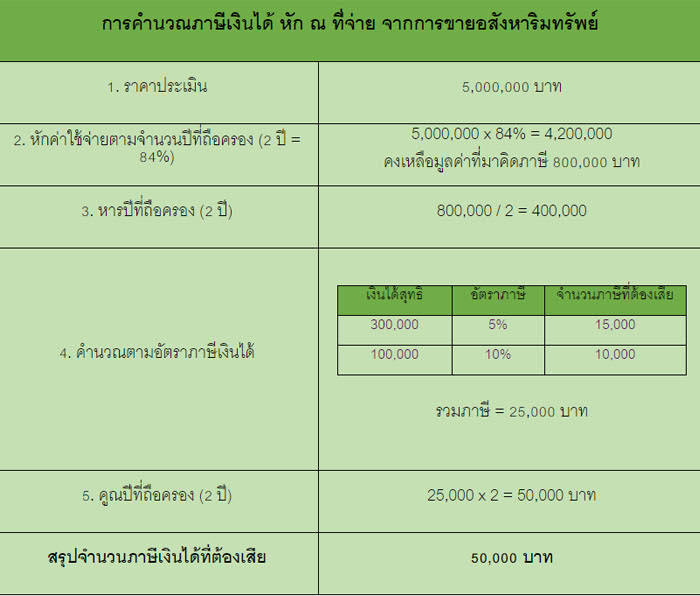

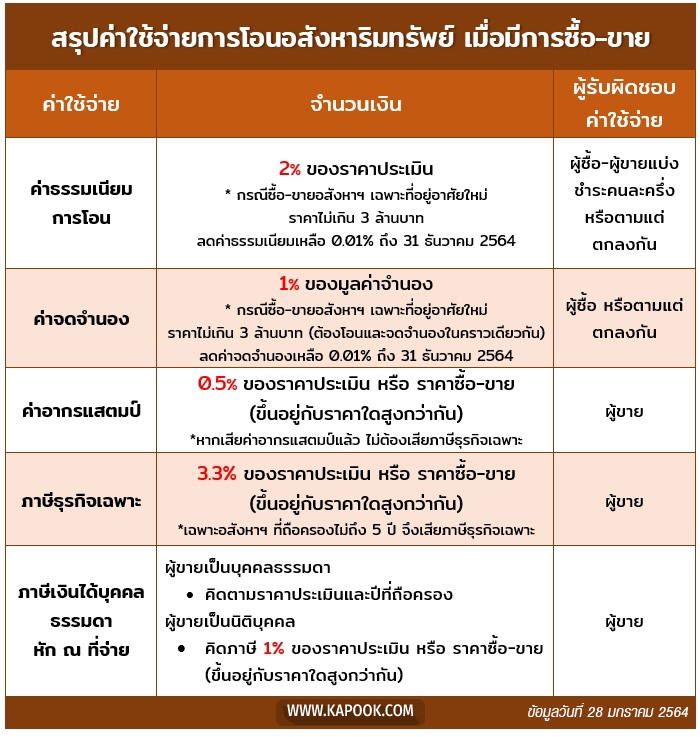

กรณีโอนสำหรับในการซื้อ-ขาย

การซื้อ-ขายบ้านแล้วก็ที่ดิน ไม่ว่ากับวงศาคณาญาติ หรือคนทั่วๆไป ต่างมีค่าใช้จ่ายสำหรับเพื่อการโอน 5 อย่างเช่นกันทั้งปวง เป็น

– ค่าธรรมเนียมการโอน

– ค่าจำท่วม

– ค่าอากรแสตมป์

– ค่าภาษีอากรธุรกิจเฉพาะ

– ค่าภาษีอากรรายได้บุคคลปกติ

สรุป

แต่ถ้าต้องการขายบ้าน-ที่ดิน ในระยะเวลาไม่นานหลังจากนี้ เช่น ไม่เกิน 5 ปี บางทีการยอมเสียภาษีที่ดินตามปกติ น่าจะช่วยประหยัดได้มากกว่าการเสียค่าธรรมเนียมการโอน